任泽平:中国上市公司质量报告 12种提升质量的手段

315发 [2020] 033085282号 移动版

文:恒大研究院 任泽平 曹志楠 黄斯佳

摘要

在,我们从经济质量、社会质量和合规质量三大维度构建上市公司质量评价体系,发现当前A股上市公司质量较2000年有明显提升,但企业盈利下行压力加大,结构性问题凸显。下篇中,我们将分析具体原因、国际经验和提高上市公司质量的12种措施。

造成A股上市公司整体质量有所下滑,结构质量分化的原因包括:

宏观层面,2018年后内需增长动力减弱,经济步入下行阶段,上市公司整体绩效下滑,中小企业景气度下滑更多;同时中美贸易摩擦使得制造业、消费等具有外贸属性的行业受损;加上实体经济流动性分层,国企民企、不同板块上市公司之间融资可得性分化。

政策层面,2019年前的A股市场上市标准一元化,对企业盈利和经营规模的要求高,近五成的行业龙头不满足A股上市发行的财务条件,且不允许存在特殊股权架构的企业上市,因而大量行业龙头赴境外上市,造成优质利源流失;此外,重行业、轻个体,重机构监管、轻功能监管,市场发挥力量的空间不足,导致非市场行为影响企业发展预期;退市制度本身存在企业可操作的漏洞,未能及时出清落后产能。

市场层面,当前A股市场狭义、广义口径的僵尸企业分别多达233家和400家,缺乏投资价值,造成股市“鱼龙混杂”的乱象;另外,企业本身重融资轻回报,高溢价的并购重组导致商誉爆雷,侵蚀企业盈利;最后A股投资者结构以散户为主,非理性投资行为成为上市公司业绩包装的动力,公司对市值管理的需求强烈。

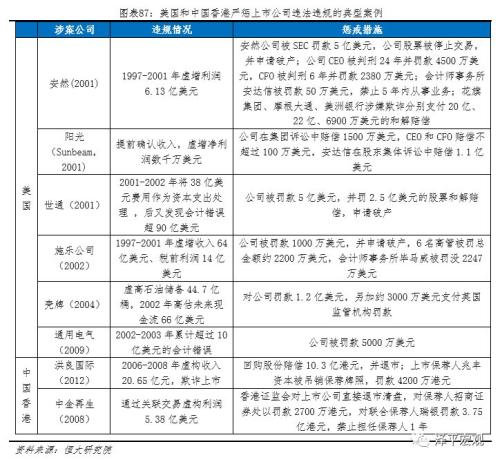

国际经验表明上市公司质量提高需要监管思路转变、立法规则明晰、执法严刑峻法、推崇价值投资。20世纪60年代末美国上市公司也热衷于“频繁并购、炒概念、再圈钱”的套路,21世纪初集中爆发了安然、世通、环球电讯、施乐、壳牌等多宗造假和欺诈的大案。美国资本市场由乱到治,一是转变监管思路,由“做大资本市场”向“保护投资者就是促进市场健康发展”转变。二是立法严明,重塑市场规则和主体责任。2002年《塞班斯-奥克斯利》法案颁布,理顺了市场和监管的分权,大幅提高管理层个人及中介机构的责任,新增了一系列补偿投资者损失的手段,严厉惩戒了一批财务造假的企业及中介机构,给市场形成了有效的威慑,极大提振了市场信心。三是执法严格,美国处罚打击面广、以财务惩戒为主,对公司高层个人严惩重罚。四是大力引入价值投资者,用脚投票,形成市场良性生态。

我们提出12种提升上市公司质量的手段:发行上市方面,1)有步骤、有计划地推进注册制改革,2)以“沪伦通”为试点推进交叉挂牌的实施,3)在严格监管的基础上推进上市公司所属子公司分拆上市,为市场引入“源头活水”;违规处罚方面,4)借鉴美国经验,大幅度提高公司高层惩处力度,5)加大中介机构违法违打击,6)提高违法违规成本,采用刑事、行政、民事多种处罚手段;行业监管方面,7)尽快建立成熟的行业监管规则指引,提高信息披露的有效性,稳定市场预期;并购方面,8)放宽企业并购重组,加快落后产能出清,鼓励优质企业做大做强;退市方面,9)修订退市规则,重用市值退市,重大违法违规严格退市;投资者方面,10)鼓励长期资金入市,11)建立吹哨人奖励和保护制度,12)完善建设投资者赔付基金等。

风险提示:政策推动不及预期,资本市场投资有风险。

目录

3 原因分析

3.1 宏观层面:外部贸易摩擦;内部经济下行、流动性分层、融资体系特性等

3.2 政策层面:发行上市制度、缺乏成型的行业监管框架、退市制度得不到落实等

3.3 市场层面:僵尸企业较多、上市公司重融资轻回报、投资者结构以散户为主等

4 国际经验:监管思路、立法明晰、严刑峻法、价值投资

5 提高上市公司质量12种措施

正文

3 原因分析

3.1 宏观层面:外部贸易摩擦;内部经济下行、流动性分层、融资体系特性等

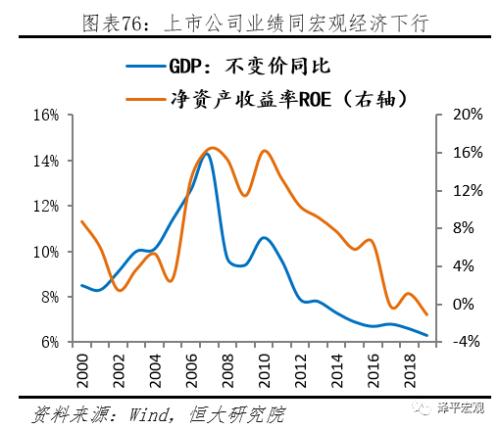

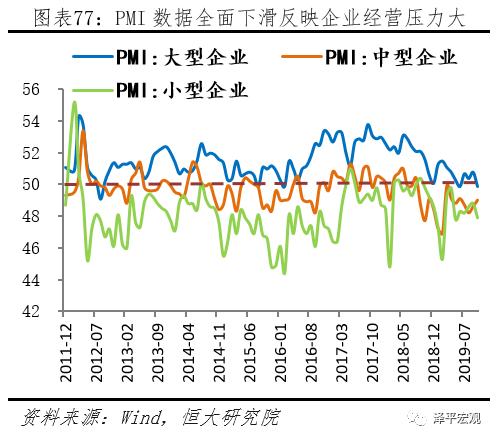

一是内需增长动力减弱,经济步入下行阶段,上市公司整体绩效下滑,中小企业景气度下滑更多。宏观经济环境是影响上市公司生存和发展的最基本因素,反过来上市公司业绩折射出国内宏观经济运行整体情况。2018年后国内经济受金融周期下半场压制,居民部门杠杆率高位上升,消费需求下行,通缩加剧,企业投资意愿不足,内生增长动力渐弱,经济增速放缓,GDP同比在2017年为6.8%,2018年降至6.6%,2019上半年进一步下滑至6.3%,上市公司整体盈利质量下滑,业绩波动幅度加大;从PMI来看,大企业景气度有所下滑,但还在荣枯线附近徘徊,中小企业PMI进入2018年后基本未回到荣枯线上方,体现于中小板和创业板上市公司的经营风险更大,导致企业信息披露质量下滑更为严重,业绩爆雷、违规查处等问题集中发作。

二是中美贸易摩擦使得制造业、消费等具有外贸属性的行业受损。中美贸易摩擦升级对中国出口、就业和资本市场的负面影响逐步显现,美国已退居中国的第二大出口目的地、第三大贸易伙伴。中游制造业受到明显冲击,一方面进口材料成本抬升,部分科技企业原材料、服务采购受限影响合同交货;另一方面中国对美出口增速大幅下降,加上产业链转移的影响,大量岗位流失,市场需求减弱,导致消费行业业绩下滑。

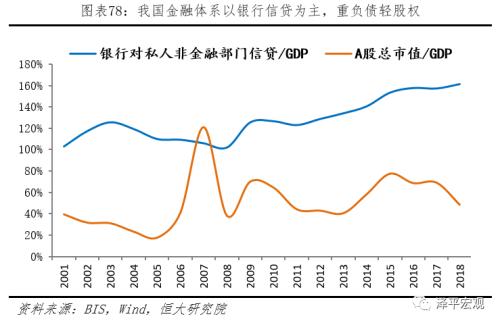

三是实体经济流动性分层,国企民企、不同板块上市公司之间融资可得性分化。在经济下行期,上市国企的负债增速反而上升,表明国企和民企之间的流动性分层存在,不同板块的上市企业加杠杆能力也不同,资产规模大,国企占比高的主板上市公司更易获得融资。除了民企、中小企业盈利下滑导致信用恶化之外,更严峻的是长期存在的银行信贷“所有制歧视”,政府隐形担保扭曲国企信贷风险,挤出民营、中小企业,民营经济贡献中国经济60%以上的GDP,上市民企对研发投入增长更快,研发人员占比更高,但所获信贷资金仅占40%。

四是我国的金融体系是以银行为主导的间接融资为主,重债轻股。截至2019年一季度银行对私人非金融部门信贷投放量为151.4万亿元,沪深两市A股总市值为56.29万亿元,贷款占各行业总融资比重超过60%。我国历史上曾长期以重工业为发展重心,配合建立起以银行信贷为主导的间接融资体系,一方面国企、制造业、基建和房地产等有政府背书或资产抵押的行业在获取信贷资源上具有天然优势;信息技术、软件服务等新兴轻资产行业则处于劣势。另一方面我国直接融资尚处于初步发展期,短期内难以替代间接融资,未能优先获得信贷资源的企业更有动力上市获取股权融资,因此藉由行业性质决定不具有优质担保品或业绩未达龙头水准的企业更可能通过上市获得融资,逆向选择地造成源头“水质不佳”。

3.2 政策层面:发行上市制度、缺乏成型的行业监管框架、退市制度得不到落实等

一是上市标准一元化,对企业盈利和经营规模的要求高,近五成的行业龙头不满足A股(此处指2019年科创板出台前)上市发行的财务条件。申请在我国主板和中小板上市的企业需要满足盈利规模、现金流要求、净资产要求等多重财务标准,不允许存在未弥补亏损的企业上市;申请在创业板上市的企业标准有所降低,但同样需要达到盈利要求和净资产的要求。我国A股仅以“财务数据合理性”和“盈利能力持续性”为主要关注对象,对于商业模式、运营风险等关注度不够。对于处在企业生命早期,真正在未来具有竞争力和发展前景的公司,通常无法快速盈利。我们统计了2000-2019年在境外上市行业龙头首发上市前的财务状况,剔除数据缺失的样本共142家,其中满足主板或中小板上市发行财务条件的行业龙头共83家,占58.45%,满足创业板上市发行财务条件的行业龙头共106家,占74.65%。

二是A股不允许存在特殊股权架构的企业上市。互联网公司为股权融资同时保障创始团队对公司的控制权,往往采用双层股权结构的设计,有利于公司治理稳定,也可以防止恶意投资者或者其他少数股东对公司控制权的干涉和威胁。持有B股的创始人能够享有每股更高比例的投票权,一般双层股权表决权的设置比例为1:10(如百度、盛大游戏),较低的有新浪1:3,奇虎360 1:5(未私有化之前),较高的有京东1:20,特殊的如阿里巴巴的合伙人制度。在美上市中概股中近三成采用了双层股权架构,美国在1988年允许同股不同权的公司上市,香港在2018年4月才通过。我国A股市场在科创板试点前,不允许同股不同权的公司上市,因此大批互联网软件及服务、互联网零售等行业的龙头企业赴境外上市,造成了优质资源的外流。

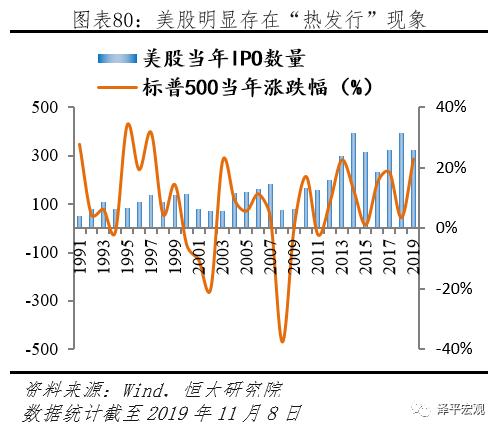

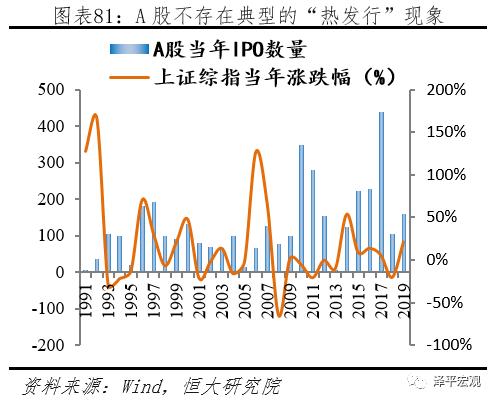

三是我国A股市场新股发行数量受政府供给控制,与市场行情脱轨。成熟的资本市场上,在牛市期间,新股估值高、IPO发行上市较容易,由此有效的扩大了市场供给,给牛市降温;而中国A股因为市场机制的欠缺,缺乏有效的供求平衡调节系统,上市公司的供给很大程度受到人为控制,不存在典型的“热发行”现象。新股发行受监管调节,从而增加了企业能否上市以及何时上市的不确定性,在行情下行的时候上市,企业往往不能得到有效的估值。因而一些新兴行业、高科技企业为把握上市机会只能寻求海外上市。

四是监管思维重行业、轻个体,重机构、轻功能。重行业监管的思维容易导致因个别恶性事件导致对整个行业的“一刀切”,缺乏良性引导,不利于市场机制发挥作用。例如因“湘鄂情”等个别餐饮企业炒作股价,对餐饮行业关闭资本市场大门,海底捞等龙头企业也只能寻求海外上市渠道;重机构监管的思维,容易导致独立性丧失,导致重复监管或监管缺失。例如房地产作为国家宏观调控手段,相关公司无论公司质量好坏、是否符合业务规则、在资本市场也受到“调控”,2010年国十一条出台,证监会要求房地产公司 IPO 和再融资都需要征求国土资源部意见,开发行为需要住建部进一步检查认定,导致多样化房地产活动行业的全部十家龙头企业、房地产服务和开发近七成行业龙头全部在港股上市,房地产在A股市场投融资功能难以正常发挥。

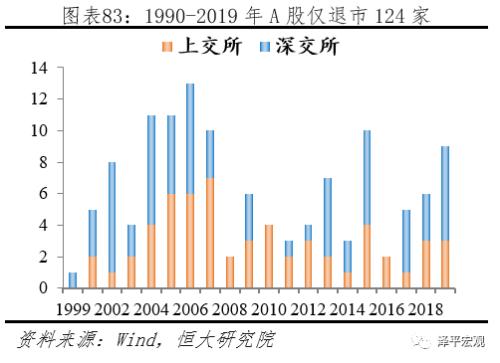

五是退市制度本身存在企业可操作的漏洞,未能及时出清落后产能,多层次资本市场发展发展不均衡,退市去向不明。我国的退市制度未发挥真正的优胜劣汰作用。原因一是退市指标的设计上,我国偏重于财务指标,企业为了保壳,容易在“非经常性损益”“减值准备转回”等个别科目上做调节,操控企业利润。二是我国退市流程繁琐,A股设置退市风险警示和暂停上市的过渡性措施,整个退市程序最长可达4年,为退市公司提供了运作时间,上市公司操纵盈利“洗大澡”,人为造成“亏损两年赢利一年”的局面。三是退市企业进入股转系统挂牌,去向单一,但“新三板”流动性不足,退市公司的融资渠道受阻,因而上市公司保壳动力足。

3.3 市场层面:僵尸企业较多、上市公司重融资轻回报、投资者结构以散户为主等

转载请注明出处: http://www.315dw.com/view-85282-1.html

- 07-13长沙市发布教育大数据《2019 年普通中学教育质量综合

|

|

|

- 03-26张家界市武陵源区印象特产汇展中心有限公司朱砂虚假宣

- 03-26痘院长进行诱导性消费签订霸王合同

- 03-25投诉长沙准星专利代理事务所(普通合伙)昆明分所收取

- 03-25湖北鑫誉盛侬生态农业科技有限公司灵芝套路

- 03-25举报云南高顺农业科技有限公司鹿茸菌骗局套路

机构组织 环保绿化 旅游休闲 办公文教 电子电工 玩具礼品 家居用品 物资专材 包装用品 体育用品 办公家具 安全防护 专业服务 服装纺织 农林牧渔 医药卫生 建筑建材 冶金矿产 石油化工 水利水电 交通运输 信息产业 机械机电 轻工食品

我要投诉 | 最新投诉 | 移动版 | 关于315档案网 | 申诉须知 | 免责声明 | 联系我们 | 广告服务 | 招聘信息 | 法律顾问 | 网站导航 | 标签 | TAGS | 友情链接

Copyright 2012-2013 315dw.com Corporation,All Rights Reserved 315dossiers 只为公益 为民监督 促进和谐 **广告、链接、目录联系:QQ1260995099 非诚勿扰**